Une proposition pour renforcer la zone euro : transformer des obligations nationales indexées sur la croissance en actifs européens [Note #48]

Dès le mois de juillet dernier, L’Hétairie investissait le débat des prochaines élections européennes du 26 mai 2019. Dans une note co-signée avec Clément Fontan, professeur de science politique à l’université catholique de Louvain, nous formulions quelques propositions pour rendre la politique de la Banque centrale européenne (BCE) plus éthique, tout en restaurant un contrôle démocratique de son action. Car ce dernier s’est évanoui alors que la BCE a saisi l’occasion de la crise financière de 2008 et de ses répercussions pour étendre durablement son mandat. Ces propositions, ainsi versées au débat public, présentent l’avantage de ne pas nécessiter une modification de la mécanique des institutions qui sous-tendrait la signature et la ratification d’un nouveau traité, processus incertain s’il en est alors que prospère l’euroscepticisme, voire l’europhobie.

Dans la contribution qui suit, Julien Acalin, doctorant à la John Hopkins University (Baltimore, MD, États-Unis) et collaborateur au Peterson Institute for International Economics après plusieurs expériences au FMI, à la Banque de France et à la Direction générale du Trésor, poursuit le même objectif de renforcement des institutions européennes, mais emprunte une voie différente. Sa proposition fait davantage appel à la technique financière et revêt en réalité un but éminemment politique. Il s’agit de créer de nouveaux titres de dettes publiques à l’échelle des États pour les gérer ensuite à l’échelle de la zone euro. Cette proposition s’inscrit donc dans le débat plus large de la mutualisation des dettes publiques au sein de l’espace monétaire européen.

En effet, dans un contexte de très faibles taux d’intérêts, la politique monétaire, arme traditionnelle de la banque centrale, montre ses limites. En témoigne la difficulté persistante à amorcer une véritable reprise économique à l’échelle européenne en dépit des montants astronomiques de liquidités déversées sur le marché par la BCE depuis dix ans. En conséquence, la faiblesse des taux d’intérêt plaide pour une utilisation accrue de l’arme budgétaire. Julien Acalin propose donc ici un nouvel outil dont le principal mérite est de permettre la stimulation budgétaire tout en contenant fortement le risque d’un accroissement de l’endettement qui inquiète l’Allemagne et quelques autres de nos partenaires au sein de la zone euro.

De ce fait, l’auteur établit que les solutions techniques aux problèmes de gouvernance économique de la zone euro ne manquent pas, pourvu que les responsables politiques européens sachent déceler, derrière l’indéniable complexité technique de certaines préconisations ici formulées, la réponse politique qui est en germe.

Vincent Duchaussoy

Depuis l’éclatement de la crise financière d’août 2007 et sa contagion à l’économie réelle, la zone euro se trouve confrontée à un dilemme[1] Une version de cette note a initialement été publiée sur VoxEu.org dans le cadre du débat sur la réforme de la Zone euro engagé par Jean Pisani-Ferry et Jeromin Zettelmeyer. : car, si la Banque centrale européenne (BCE) est globalement parvenue à juguler la contagion de cette crise au domaine monétaire, ce fut au prix de mesures dites non-conventionnelles, c’est-à-dire en dehors du mandat confié par les autorités politiques de la zone, et donc par les pays-membres. Et si des solutions ont été mises en place pour pallier les conséquences de la crise et de la détérioration des dettes publiques qui en a résulté, les pays membres de la zone euro ont pour le moment échoué à proposer des mécanismes nouveaux et réalistes à même d’apporter des solutions durables et d’améliorer de manière pérenne la gouvernance de la zone et la santé financière de ses membres.

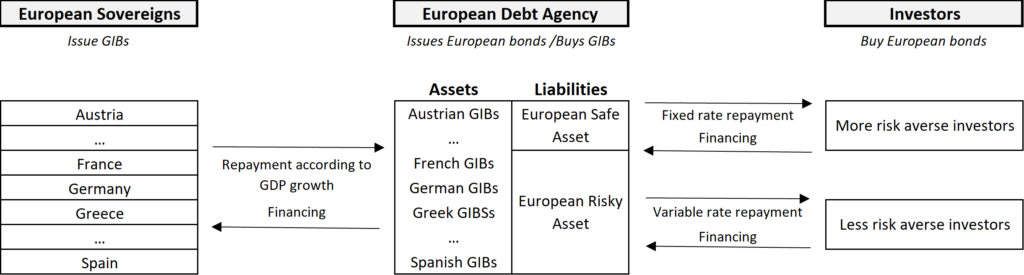

Or, l’idée des obligations indexées sur la croissance a récemment repris de l’ampleur dans les milieux politiques et économiques. Elle consiste à émettre de la dette publique dont les paiements d’intérêt ne sont plus fixes, mais indexés sur la performance économique du pays. Toutefois, dans la pratique, les obligations indexées ont rarement été émises en dépit de leurs multiples avantages théoriques. En outre, il est peu probable que ces obligations indexées réduisent de manière significative le risque d’explosion de la dette dans les économies avancées si elles ne sont pas émises par le biais d’un mécanisme important et coordonné[2] J. ACALIN, “Growth-indexed Bonds and Debt Distribution: Theoretical Benefits and Practical Limits”, Working Paper 18-7, 2018, Peterson Institute for International Economics. . La présente réflexion propose un mécanisme de ce type pour la Zone euro, à savoir la création d’une Agence européenne de la dette qui émettrait deux types d’obligations titrisées européennes (sécurisées et risquées) adossées à des obligations indexées des pays de la Zone euro.

Le besoin d’un rôle accru pour la politique budgétaire

Au sein de la Zone euro, les perspectives économiques à court terme sont encourageantes. Néanmoins, les marges de manœuvre des politiques monétaires et budgétaires en cas de récession semblent limitées. Par ailleurs, certaines faiblesses structurelles de l’union monétaire mises en avant lors de la crise de 2010-2012 n’ont toujours pas été corrigées. Or, le risque d’un retournement du cycle à moyen terme appelle à une réflexion sur les instruments de politique économique. En effet, les taux d’intérêt proches de zéro limitent la possibilité d’utiliser la politique monétaire traditionnelle pour contrer la prochaine récession. Pourtant, en Europe, comme aux Etats-Unis, la banque centrale répond traditionnellement à une récession en réduisant son taux d’intérêt directeur à court terme. Lors de la dernière crise financière, la baisse des taux d’intérêt directeurs a été limitée par la « zero lower bond », c’est-à-dire l’impossibilité de fixer un taux directeur nominal inferieur à zéro. Pour stimuler la demande, la Banque centrale européenne (BCE) a donc mis en œuvre des politiques monétaires « non conventionnelles », notamment en annonçant que les taux resteraient bas pour une période prolongée et en achetant des actifs financiers afin de faire diminuer les taux d’intérêt à long terme.

Bien que la BCE ait annoncé une réduction de ses achats nets d’actifs, elle a l’intention de maintenir ses taux directeurs à un niveau historiquement bas jusqu’à ce que l’assouplissement quantitatif prenne fin. Ces limites concernant la politique monétaire conventionnelle appellent donc à une utilisation plus agressive de la politique budgétaire lors de la prochaine récession. En effet, comme récemment souligné par Blanchard et Summers, si les faibles taux d’intérêt réduisent la capacité de la politique monétaire, ils augmentent les marges de la politique budgétaire en diminuant les charges d’intérêt et en améliorant la soutenabilité de la dette publique[3] L H SUMMERS, “Why the Fed needs a new monetary policy framework”, Hutchins Center on Fiscal & Monetary Policy, Brookings, 2018.. Étant donné le besoin d’un stimulus budgétaire dans le futur, les Etats membres de la Zone euro doivent penser à une stratégie pour dégager des marges de manœuvre tout en assurant la soutenabilité des dettes publiques afin d’éviter de répéter les erreurs de la crise de 2010-2012.

Les avantages fort théoriques des obligations indexées nationales

Dans une récente publication, d’éminents économistes ont réexaminé les arguments en faveur de l’émission d’obligations liées au PIB[4] J BENFORD, J D OSTRY and R SHILLER, “Sovereign GDP-Linked Bonds: Rationale and Design”, A VoxEU.org eBook, London: CEPR Press, 2018.. Les avantages théoriques sont bien connus :

- une réduction du risque de défaut souverain[5] R J SHILLER, “Macro Markets: Creating Institutions for Managing Society’s Largest Economic Risks”, Clarendon Press, Oxford, 1993.,

- la possibilité de mettre en œuvre une politique budgétaire contracyclique[6] En supposant que les obligations indexées sur le PIB soient détenues par des non-résidents. Toutefois, si les résidents détiennent de telles obligations indexées, leurs revenus … Continue reading,

- et une augmentation de la capacité budgétaire[7] J D OSTRY and J KIM, « Boosting Fiscal Space: The Roles of GDP-Linked Debt and Longer Maturities », IMF Departmental Paper No.18/04, 2018..

En réduisant les paiements d’intérêts lorsque la croissance est plus faible que prévue (et, inversement, en les augmentant lorsque la croissance est plus élevée), ces obligations indexées sur la croissance réduisent substantiellement la distribution des ratios de dette publique ainsi que le risque d’explosion des niveaux de dette. Pareille initiative pourrait faciliter la mise en œuvre politique des « réformes structurelles » – qui ont généralement un effet négatif à court terme sur l’activité économique – en offrant une capacité budgétaire pour soutenir les réformes. De manière plus générale, cette solution permettrait de dégager des capacités budgétaires pour un pays qui connaîtrait une faible croissance ou une récession, tout en préservant la soutenabilité de la dette publique.

Toutefois, la mise en œuvre pratique semble poser problème. Certains détails techniques comme la révision des chiffres de croissance, le traitement des coupons négatifs en case de récession ou encore le traitement réglementaire de ce type d’obligations doivent être clarifiés. Par ailleurs, certains aspects pratiques comme le besoin de convertir une part importante de la dette existante en obligations indexées afin que les bénéfices théoriques se matérialisent de manière substantielle, ou encore le besoin de contenir la prime de ce nouvel instrument à un niveau faible, pourraient expliquer le fait que ce type d’obligations ne soit pas encore émis.

En effet, la non-existence d’un tel instrument s’explique par l’impact de l’émission d’obligations indexées sur la probabilité d’une explosion de la dette publique[8] J. ACALIN, “Growth-indexed Bonds and Debt Distribution: Theoretical Benefits and Practical Limits”, loc. cit. . Les obligations indexées ont deux effets sur la distribution de la dette :

- elles réduisent en premier lieu le support de la distribution de la dette. Ainsi, pour une valeur de dette donnée, diminuent-elles le risque d’explosion de la dette[9] O BLANCHARD, P MAURO and J ACALIN, “The Case for Growth-Indexed Bonds in the Advanced Economies Today”, Policy Brief 16-2, Peterson Institute for International Economics, 2016.. Leur introduction à grande échelle dans les économies avancées pourrait réduire considérablement les risques associés aux trajectoires explosives de la dette.

- De surcroît, agissant dans le sens contraire, les obligations indexées déplacent la distribution de la dette vers des valeurs plus élevées et augmentent ainsi le risque d’une explosion de la dette.

Quelle réduction des risques d’explosion de la dette associée à l’émission d’obligations indexées ? La taille compte.

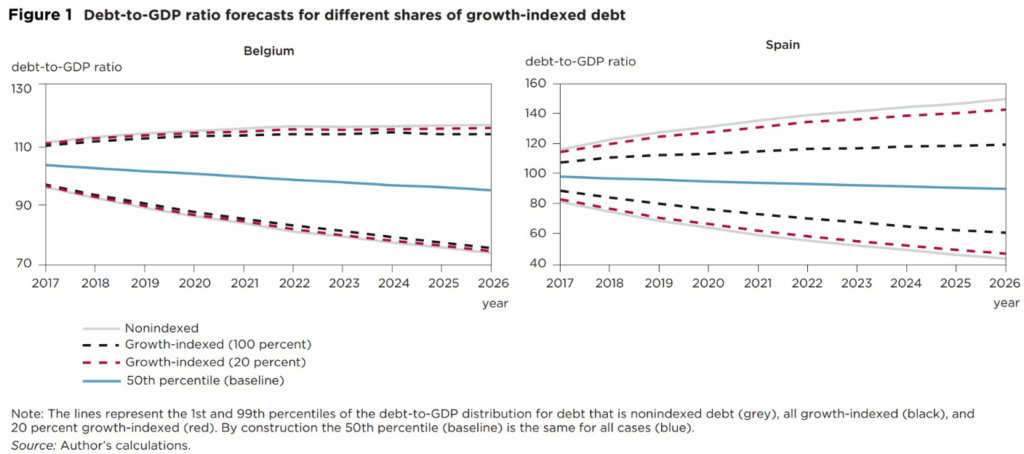

Dans une première série de simulations, nous supposons que les obligations indexées n’exigent pas de prime par rapport aux obligations ordinaires traditionnelles. En d’autres termes, nous supposons une condition de non-arbitrage pour des investisseurs neutres au risque : le rendement attendu des obligations indexées est égal au rendement des obligations classiques[10] Par exemple, si le taux de croissance nominal attendu sur 10 ans est de 2 % alors que le taux d’intérêt à 10 ans sur les obligations classiques est de 4 %, la GIB paie le taux de croissance … Continue reading. En utilisant la méthodologie développée par Blanchard, Mauro et nous-même[11] O BLANCHARD, P MAURO and J ACALIN, loc. cit., nous simulons la distribution de la dette après 10 ans sous 3 scénarios : dette non indexée, dette entièrement indexée et dette partiellement indexée. Dans ce dernier cas, nous supposons que 20 % de l’encours de la dette, une proportion similaire à celle des obligations indexées sur l’inflation dans certains pays, est composée d’obligations indexées sur la croissance. Le graphique 1 montre le résultat des simulations pour la Belgique et l’Espagne.

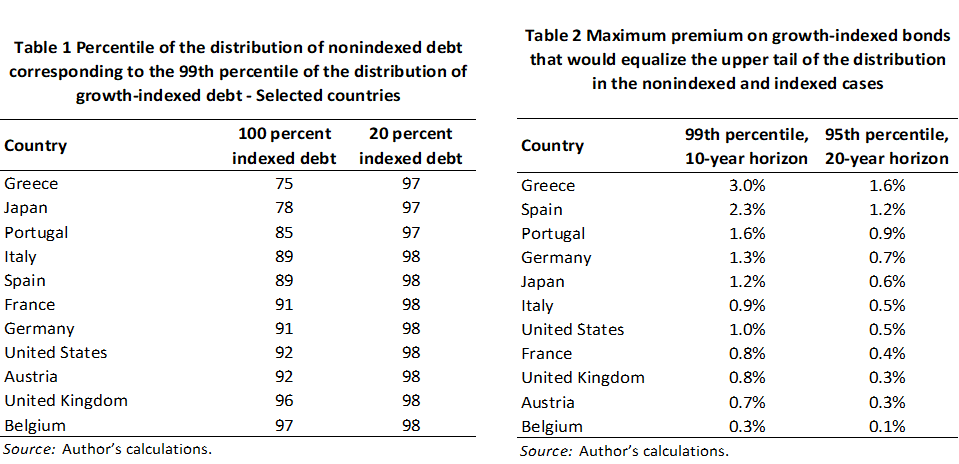

Afin de comparer la réduction des risques d’explosion de la dette entre les pays, nous définissons la mesure suivante : prenons la valeur du 99eme percentile de la distribution de la dette après 10 ans sous indexation (complète et partielle) et trouvons le percentile de la distribution non indexée associée à cette valeur (tableau 1).

Par exemple, si la France convertit la totalité de sa dette en obligations indexées, la valeur du 99eme percentile de la distribution de la dette indexée après 10 ans est égale à la valeur du 91eme percentile de la distribution non indexée (plus le percentile est faible, plus la réduction de la probabilité de défaut est importante). En d’autres termes, s’il y a une probabilité de 9 % que le ratio de la dette au PIB atteigne un niveau supérieur à un seuil donné après 10 ans, cette probabilité tombe à 1 % si toute la dette est composée d’obligations indexées.

Comme on pouvait s’y attendre, les gains de l’indexation varient d’un pays à l’autre. Les pays dont le ratio de la dette au PIB est élevé et/ou dont le taux de croissance est volatil, comme la Grèce, l’Italie et l’Espagne, sont plus susceptibles de bénéficier d’une indexation. En revanche, les pays présentant un taux de croissance moins volatil, un solde primaire plus volatil et/ou un faible taux d’endettement, comme l’Autriche ou la Belgique, sont moins susceptibles de bénéficier d’une indexation de leur dette.

Plus frappant encore, pour tous les pays de l’échantillon, une indexation de seulement 20 % de l’encours de la dette sur le taux de croissance nominal n’entraînerait pratiquement aucune réduction de la probabilité d’une explosion de la dette. Ainsi, les obligations indexées offriraient peu de protection contre les pics du ratio d’endettement à moins qu’ils ne constituent une part importante de l’encours de la dette – et même dans ce cas, seulement dans les pays où la volatilité de la croissance est élevée par rapport à celle du solde primaire.

Quelle est la prime nette maximale acceptable ?

Dans une deuxième série de simulations, nous supposons que la dette est entièrement indexée et que les obligations indexées exigent une prime. Dans ce cas, le ratio de la dette au PIB en vertu de l’indexation est plus élevé que dans le cas de la non-indexation. Ce coût potentiel peut provenir de deux facteurs différents : l’aversion au risque des investisseurs et la structure du marché. Nous définissons la prime nette comme le coût supplémentaire résultant de la nouveauté, de la liquidité et des primes de risque du PIB moins la réduction de la prime de risque de défaut.

Plus précisément, nous calculons la prime qui égalise les valeurs du 99eme percentile de la distribution indexée à l’aide des obligations indexées à celle de la distribution non indexée après 10 ans (tableau 2). Pour les pays de la Zone euro, la prime nette varie de 30 points de base (pbs) pour la Belgique à 300 pbs pour la Grèce. Toutefois, la prime maximale diminue considérablement et est inférieure à 100 points de base pour la plupart des pays si nous prenons un horizon plus long (20 ans) ou une valeur plus prudente pour la queue supérieure de la distribution (95eme percentile).

En d’autres termes, une augmentation des dépenses d’intérêt annuelles de 1 % du PIB, compte tenu d’un pays représentatif dont le ratio de la dette au PIB est proche de 100 %, pourrait s’avérer trop élevée pour justifier l’émission d’obligations indexées. Une prime élevée augmenterait le risque d’explosion de la dette plutôt que de le diminuer. Les avantages relativement faibles d’une petite émission d’obligations indexées et d’une prime potentiellement élevée pourraient expliquer que les obligations indexées n’aient jamais été émises dans les pays avancés. Cela donne à penser qu’une action importante et coordonnée est une condition nécessaire pour que l’équilibre passe d’une situation de dette souveraine non indexée à une situation de dette souveraine indexée sur la croissance.

Une proposition pour renforcer la Zone euro

Bien qu’il y ait un regain d’intérêt pour les obligations indexées dans le contexte de la Zone euro, il semble peu probable que celles-ci soient émises individuellement par les pays membres. L’un des principaux obstacles au développement du marché est de surmonter le problème du précurseur (« first mover ») et la stigmatisation qui y est associée. Une émission conjointe pourrait résoudre le problème tout en réduisant la prime potentielle et en permettant aux pays d’émettre de telles obligations à grande échelle.

Une proposition ambitieuse permettrait de contourner certains problèmes techniques empêchant l’émission d’obligations indexées à la croissance économique. Il s’agirait d’attribuer à un organisme nouvellement créé, une Agence européenne de la dette (AED), un rôle de gestionnaire de la dette européenne. Dans cette proposition, l’AED pourrait jouer un rôle d’intermédiaire entre les pays membres de la Zone euro et les investisseurs par un procédé de titrisation des obligations indexées nationales. Le schéma est présenté ci-dessous et résumé dans le schéma 1.

Le mécanisme ici exposé est une extension du schéma de titrisation décrit notamment par Brunnermeier au niveau de la Zone euro[12] M. K BRUNNERMEIER, L. GARICANO, P. LANE, M. PAGANO, R. REIS, T. SANTOS, D. THESMAR, S. VAN NIEUWERBURGH, and D. VAYANOS, “European Safe Bonds (ESBies). Euronomics Group”, 2011.. La coordination des émissions de titres de créance peut être assurée par une Agence Européenne de la Dette (AED). Cette agence pourrait être le Mécanisme Européen de Stabilité (MES), une entité ad hoc, voire même des intermédiaires financiers privés. Toutefois, il semble plus naturel de déléguer ces opérations à un bureau européen de gestion de la dette.

Le bilan de l’AED serait constitué à l’actif d’obligations indexées à la croissance des pays de la Zone euro. Celles-ci seraient achetées directement auprès des différents pays membres de la Zone euro, dans la limite de 60% de leur PIB (ce qui permettrait de conserver une discipline de marché chère aux Allemands). Ainsi, ce mécanisme continuerait d’imposer une certaine discipline de marché aux États souverains très endettés. Les paiements d’intérêt des pays de la Zone euro à l’AED dépendraient donc de leur taux de croissance respectif. Le prix d’achat des obligations indexées par pays devrait être tel que le rendement attendu (corrigé de la volatilité prévue du PIB) soit égal au rendement d’une obligation traditionnelle de même maturité. Cela garantit que le risque souverain est correctement évalué et qu’il n’y a pas de redistribution ex ante en regroupant la dette des pays à faible risque souverain et des pays à risque plus élevé.

Au passif, l’AED émettrait deux types d’obligations qui seraient vendues aux investisseurs et reconnues comme collatérales par la Banque Centrale Européenne (BCE) : un « actif sûr » (safe asset) européen, et un « junior bond » européen, dont le rendement varierait en fonction du taux de croissance moyen de la Zone euro. Les émissions de ces deux types d’obligations seraient donc adossées au portefeuille d’obligations indexées détenu par l’AED.

Théoriquement, en mettant en commun toutes les obligations indexées et en percevant une petite prime sur ces obligations nationales, l’AED peut émettre une obligation européenne sûre à taux d’intérêt fixe et bas. Les obligations subordonnées (« junior ») comportent tous les risques liés au PIB : le rendement des obligations subordonnées dépendra des écarts des taux de croissance nominaux moyens de la Zone euro aux prévisions. Pour être plus explicite, si la croissance moyenne de la Zone euro est plus élevée que prévu, les obligations « junior » paieront davantage (car les pays paieront plus sur leurs obligations indexées à l’AED). Inversement, les obligations « junior » paient moins si la croissance moyenne est plus faible que prévu.

Ce mécanisme réduirait le rôle de la politique monétaire en dégageant des marges budgétaires en cas de chocs idiosyncratiques. En cas de choc généralisé, l’intervention de la BCE via une baisse des taux directeurs serait justifiée, ce qui aurait pour effet indirect de soutenir le prix des « junior bond ».

Rôle de l’agence européenne de la dette

Les deux titres de créance émis par l’AED sont davantage susceptibles de trouver des acheteurs potentiels que les obligations indexées nationales. D’une part, les arguments en faveur d’une obligation européenne sûre sont clairs et de nombreuses propositions ont déjà été formulées pour créer un tel instrument[13]Leandro, A and J Zettelmeyer (2018), “Safety Without Tranches: Creating a ‘real’ safe asset for the euro area”, CEPR Policy Insight No. 93. May 2018.. D’autre part, cette dette européenne « junior » pourrait être moins risquée que les obligations indexées nationales pour deux raisons :

- En premier lieu, en regroupant les risques idiosyncrasiques des différents pays, la variance du rendement devrait être plus faible car les taux de croissance sont imparfaitement corrélés entre les pays.

- Par ailleurs, et de manière plus importante encore, le fait que la valeur des obligations « junior » soit indexée sur la performance de la Zone euro devrait rassurer les investisseurs quant au fait que la probabilité de pertes élevées est limitée. En effet, si l’obligation européenne rapporte moins, c’est-à-dire si la Zone euro affiche en moyenne de mauvaises performances, il est plus probable que la BCE réduise son taux d’intérêt principal (dans la mesure où les ruptures dans la croissance sont cycliques plutôt que structurelles), ce qui soutiendra le prix de l’obligation « junior ».

Ce mécanisme permettrait de corriger certaines faiblesses de la Zone euro mises en avant lors de la crise de 2010-2012. En particulier, le manque de coordination fiscale et de partage des risques lorsque les cycles économiques des pays de la zone sont désynchronisés, l’absence d’un « actif sûr » européen, ainsi qu’une surexposition des banques à leur propre risque souverain, un des éléments amplificateur de la crise de la dette européenne.

Par ailleurs, cette proposition permettrait une forme de transferts budgétaires entre pays uniquement dans le cas où un pays membre aurait un taux de croissance différent des prévisions. Il n’y a donc pas de redistribution ex ante entre les Etats membres. Cette solution présenterait l’avantage de contenir les problèmes pratiques liés à l’émission d’obligations indexées au niveau de l’AED, ce qui permettrait de réduire le coût de ces émissions (prime de risque, de liquidité et de nouveauté) par effet d’échelle.

Cette création de l’AED (ou, le cas échéant, modification des statuts et du rôle du MES) pourrait s’inscrire dans une réflexion plus large quant aux critères budgétaires inscrits dans les traités européens, notamment concernant la limite de 3 % du déficit public qui pourrait être assouplie si les taux d’intérêt naturels persistent à de faibles niveaux pour une période prolongée.

Il est peu probable que les obligations indexées sur la croissance réduisent sensiblement le risque d’explosion de la dette dans les économies avancées si elles ne sont pas émises d’une manière importante et coordonnée, ce qui peut expliquer pourquoi elles ne l’ont pas été jusqu’ici. La proposition présentée dans cette contribution peut induire des effets secondaires et, malgré sa mise en œuvre, la Zone euro aurait besoin d’un filet de sécurité pour traiter les cas de dette insoutenable. Pourtant, cette proposition présente des avantages évidents :

- Elle permet aux États souverains d’émettre des obligations indexées à grande échelle tout en maintenant la prime à un faible niveau, ce qui maximise les avantages de ces titres.

- Elle offre une marge de manœuvre budgétaire aux pays qui en ont besoin, et quand ils en ont besoin, tout en évitant une mauvaise évaluation du risque souverain et une redistribution ex ante entre pays européens.

- Elle implique la création d’un actif européen sûr tout en gardant l’obligation « junior » attrayante pour les investisseurs.

Les effets persistants de la crise financière mondiale ainsi que les limites actuelles des politiques fiscales et monétaires dans les économies avancées nous obligent à réfléchir à des cadres innovants. L’utilisation combinée des obligations indexées sur la croissance et de la titrisation pourrait s’avérer fructueuse dans le contexte de la Zone euro.

À l’avenir, cette proposition s’inscrirait également dans le cadre d’une réorientation plus large de la politique monétaire, qui passerait d’une cible d’inflation à une cible de PIB nominal, comme l’ont récemment recommandé des économistes de renom[14]L H SUMMERS, loc. cit..

En l’absence de réformes ambitieuses, la Zone euro s’expose à de graves difficultés économiques en cas de récession. Ces difficultés pourraient conduire à une désintégration de la zone monétaire ou à une poursuite de la montée des mouvements populistes dans certains pays. Il est donc impératif de profiter de la conjoncture actuelle favorable pour préparer les réponses à la prochaine crise économique.

Notes

| ↑1 | Une version de cette note a initialement été publiée sur VoxEu.org dans le cadre du débat sur la réforme de la Zone euro engagé par Jean Pisani-Ferry et Jeromin Zettelmeyer. |

| ↑2 | J. ACALIN, “Growth-indexed Bonds and Debt Distribution: Theoretical Benefits and Practical Limits”, Working Paper 18-7, 2018, Peterson Institute for International Economics. |

| ↑3 | L H SUMMERS, “Why the Fed needs a new monetary policy framework”, Hutchins Center on Fiscal & Monetary Policy, Brookings, 2018. |

| ↑4 | J BENFORD, J D OSTRY and R SHILLER, “Sovereign GDP-Linked Bonds: Rationale and Design”, A VoxEU.org eBook, London: CEPR Press, 2018. |

| ↑5 | R J SHILLER, “Macro Markets: Creating Institutions for Managing Society’s Largest Economic Risks”, Clarendon Press, Oxford, 1993. |

| ↑6 | En supposant que les obligations indexées sur le PIB soient détenues par des non-résidents. Toutefois, si les résidents détiennent de telles obligations indexées, leurs revenus d’intérêts augmenteront pendant les périodes de prospérité et diminueront pendant les périodes difficiles. Cette procyclicité de leurs revenus peut accentuer le cycle économique au lieu de le lisser. Cf. E BORENSZTEIN and P MAURO, “The Case for GDP-Indexed Bonds”, Economic Policy, 38, April 2014, 165–216. |

| ↑7 | J D OSTRY and J KIM, « Boosting Fiscal Space: The Roles of GDP-Linked Debt and Longer Maturities », IMF Departmental Paper No.18/04, 2018. |

| ↑8 | J. ACALIN, “Growth-indexed Bonds and Debt Distribution: Theoretical Benefits and Practical Limits”, loc. cit. |

| ↑9 | O BLANCHARD, P MAURO and J ACALIN, “The Case for Growth-Indexed Bonds in the Advanced Economies Today”, Policy Brief 16-2, Peterson Institute for International Economics, 2016. |

| ↑10 | Par exemple, si le taux de croissance nominal attendu sur 10 ans est de 2 % alors que le taux d’intérêt à 10 ans sur les obligations classiques est de 4 %, la GIB paie le taux de croissance nominal plus une constante k égale à 2 %: taux_ind_t = taux_t + k. Cette constante k est différente de ce que nous désignons par prime. |

| ↑11 | O BLANCHARD, P MAURO and J ACALIN, loc. cit. |

| ↑12 | M. K BRUNNERMEIER, L. GARICANO, P. LANE, M. PAGANO, R. REIS, T. SANTOS, D. THESMAR, S. VAN NIEUWERBURGH, and D. VAYANOS, “European Safe Bonds (ESBies). Euronomics Group”, 2011. |

| ↑13 | Leandro, A and J Zettelmeyer (2018), “Safety Without Tranches: Creating a ‘real’ safe asset for the euro area”, CEPR Policy Insight No. 93. May 2018. |

| ↑14 | L H SUMMERS, loc. cit. |